Последно обновена на

Когато за първи път дойдох в България, в началото на 2009-а година, беше сравнително лесно да намериш депозит с 5% годишна доходност. Някои банки дори предлагаха промоционални условия, при които годишната лихва достигаше 6%. Определено беше подходящ момент за откриване на банков депозит.

От началото на 2010-а лихвеният процент започна прогресивно да намалява, за да достигне през 2016-а настоящите най-ниски нива от 0.1%. А това означава, че в момента 1000 лева депозит носят 1 лев доходност на година. Подобна е ситуацията навсякъде по света. Затова много хора изтеглиха спестяванията си от банките и ги инвестираха в потребителските кредити, предлагани от платформите за споделено кредитиране. Бяха възнаградени със средна годишна доходност от около 6%.

В момента на написването на тази статия, очакваната средна годишна доходност при големите световни платформи за P2P кредитиране е 5.5%:

|

Платформа |

Годишна доходност |

Основана |

Пазар |

| PROSPER |

6.8% |

2006 |

САЩ |

|

LENDING CLUB |

6.0% |

2006 |

САЩ |

|

RATE SETTER (GUARANTY) |

4.9% |

2009 |

Великобритания |

|

ZOPA (GUARANTY) |

3.9% |

2005 |

Великобритания |

|

AUXMONEY |

5.5% |

2007 |

Германия |

Забележка: Кредитите, които изброените компании отпускат, не са обезпечени с материални активи – решението за тях се взима единствено на база на кредитния рейтинг и бюджета на кредитоискателите. Съществуват и платформи, при които кредитите са обезпечени с ипотека, както и такива, финансиращи малки и средни компании. Те също представляват интересна алтернатива за инвеститорите, но на този етап не присъстват в България.

Доходността е добра, но за разлика от банковите депозити, тук инвестицията не е гарантирана. Това поражда логичния въпрос дали инвестирането в P2P платформи трябва да се разглежда като алтернатива на депозитите с тяхната изключително ниска доходност. Не е ли по-коректно те да бъдат сравнявани с инвестицията в акции? За да отговорим на тези въпроси, ще разгледаме по-детайлно тази съмнително добра доходност и свързаните с нея рискове. Нека започнем с доходността.

Много или малко са 6%?

В средносрочен план 6% на година е една доста добра доходност. Простата сметка показва, че 1000 лева, инвестирани в P2P платформа в началото на 2010-а, щяха в края на 2017-а да нараснат до 1500 лева. Очевидно 6% е фантастична доходност, особено в сравнение с онези 0,1% при депозитите.

Звучи добре, но остава големият въпрос: Колко голям риск стои зад тази доходност и каква е сигурността за инвеститорите? За да можем да отговорим, трябва сме наясно:

- Доколко стабилна е била тази доходност в предходните години

- Еднакво добре ли се представят всички P2P платформи

- Какви биха били евентуалните загуби от появата на “чернен лебед”

Доколко стабилна е била тази доходност в предходните години?

Ще разгледаме по-подробно най-големите и най-дълго съществуващи P2P платформи, тъй като натрупаните през годините исторически данни ще ни помогнат да оценим тяхното представяне.

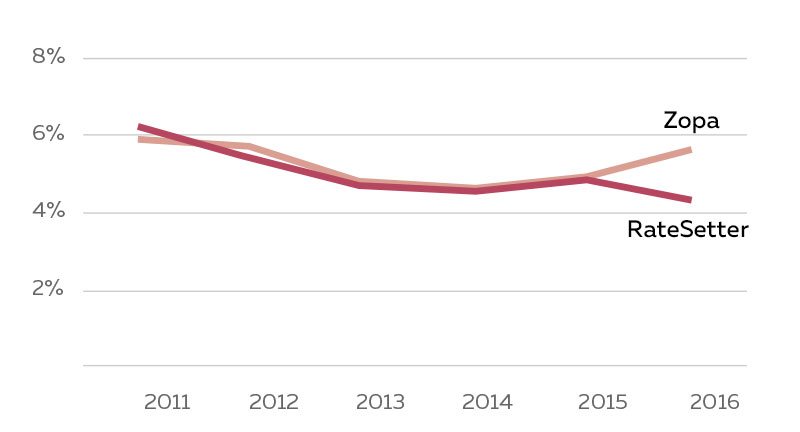

Графика 1 показва доходността на двете най-големи европейски P2P платформи: Zopa (50 000 инвеститора) и RateSetter (30 000 инвеститора). И двете постигат стабилна доходност от 5% през наблюдавания период. Тази графика отразява само една характеристика на платформите – тяхната стабилност.

Графика 1 - Доходност при двете водещи P2P платформи - Zopa и RateSetter

Източник: Zopa.com и RateSetter.com

Забележка: При Zopa и RateSetter портфолиото на всеки инвеститор е защитено от гаранционен фонд, поради което средната доходност при двете платформи е толкова балансирана. Всъщност графиката не показва средностатистически стойности, а – реалната доходност на всеки един инвеститор.

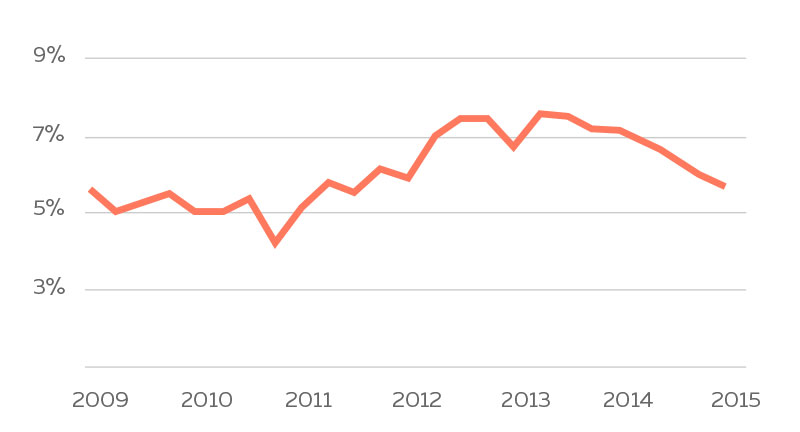

Друг добър пример представлява Lending Club, най-голямата платформа за P2P кредитиране в САЩ. Тя дава възможност на своите 142 хиляди инвеститора сами да изберат кредитите, които да включат в своето портфолио. Графика 2 показва средната доходност за платформата.

Графика 2 - Доходност при Lending Club

Източник: http://www.lendingmemo.com/average-investor-return-lending-club-dropping/

При отсъствието на гаранционен фонд доходността за инвеститорите не е толкова стабилна, колкото при Zopa и RateSetter, а печалбата варира нагоре и надолу в рамките на 100 базисни точки от година на година. Въпреки това средната доходност за разглеждания 6-годишен период е над 5%. Ако отново погледнем в средносрочна перспектива, спокойно можем да твърдим, че доходността е стабилна.

Сред другите големи платформи с по-дълга кредитна история, като Prosper и Auxmoney, също се наблюдават подобни стабилни резултати.

С това не искаме да кажем обаче, че всички P2P платформи са еднакви.

Еднакво добре ли се представят всички P2P платформи?

Не. Докато всяка от изброените платформи може да се похвали със стабилни резултати през последните години, в същото време на пазара оперират и много други компании, които се представят посредствено. Както при всеки друг бизнес, едни компании са успешни, а други – не. P2P платформите, които успяват да осигурят стабилна доходност на своите инвеститори, се отличават с:

- добра оценка на риска

- прецизна селекция на кредитополучателите

- ефективно събиране на „лошите” кредити

Тези три показателя определят дали една платформа работи добре или не.

Как да познаем добрата платформа?

Важни индикатори, по които можем да предвидим дали една платформа ще има успех, са предишният опит, качеството на мениджърския екип и историческите и настоящите нива на риска.

Какви биха били евентуалните загуби от появата на “черен лебед”?

В икономическите среди с термина “черен лебед” се определят екстремни събития или ситуации, които са отвъд границите на нормалните очаквания и много трудно могат да бъдат предвидени. Обикновено те имат катастрофални последствия. Световната финансова криза от 2008 година е пример за „черен лебед”.

“Черните лебеди” не са рядкост. Те се случват периодично и могат да ни изненадат във всеки един момент. При споменатия вече „черен лебед” от 2008 година някои от считаните за най-стабилни банки в света обявиха фалит и бяха продадени за 1 долар или спасени с парите на данъкоплатците.

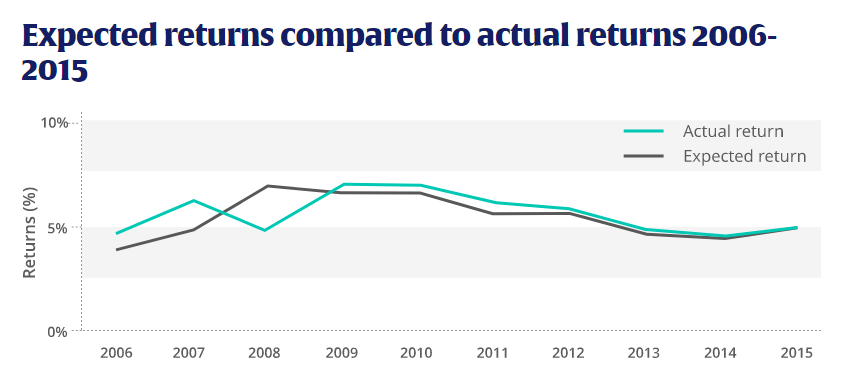

Нека видим какъв е бил ефектът от финансовата криза от 2008 година върху най-старата P2P платформа Zopa:

Очаквана и реална доходност за периода 2006-2015 година

Източник: https://www.zopa.com/lending/risk-performance

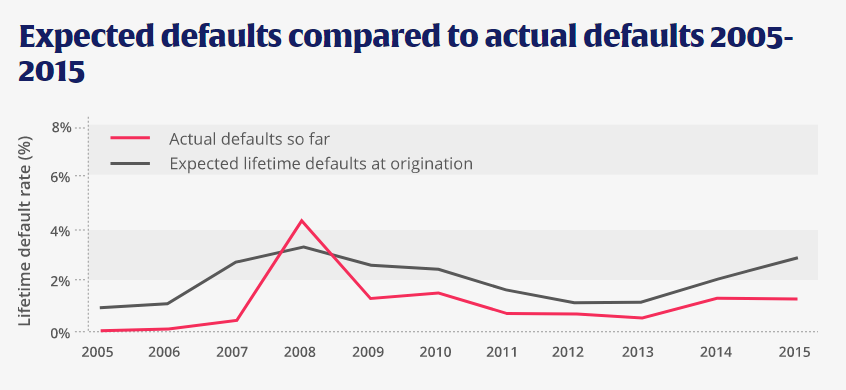

Защо кризата оказва толкова слабо влияние върху доходността при Zopa? Долната графика показва, че лошите кредити не са много повече от очакваното:

Очакавано и реално ниво на „лоши” кредити за периода 2005-2015 година

Източник: https://www.zopa.com/lending/risk-performance

Не е изненада, че кризата засегна Zopa (и всички останали P2P платформи). Инвеститорите почувстваха ефекта от „черния лебед”, но последствията съвсем не бяха толкова драматични.

На какво се дължи стабилното представяне на P2P платформите по време на сриващата се световна икономика?

В основата на кризата от 2008 година беше отпускането на прекалено много кредити на събпрайм (високорискови) кредитополучатели. Това обаче определено не са клиентите, към които Zopa и останалите P2P платформи се стремят. Точно обратното – фокусът е върху нискорисковите клиенти, които имат стабилна работа, доказани доходи и добра кредитна история. Те са известни като прайм кредитополучатели.

Прайм и събпрайм кредитори по време на криза

Нискорисковите прайм кредитополучатели се отличават със следните характеристики:

- стабилна работа - експерти в големи компании

- документирани доходи

- добра кредитна история и разумно използване на лимитите на кредитните карти

- когато търсят финансиране, то е за личен проект, а не за погасяване на възникнали неотложни финансови задължения

Статистическите данни показват, че рискът при тази прослойка е нисък, дори във времена на криза. Не е трудно да се досетим защо:

- дългогодишният им професионален опит ги прави ценни служители дори за компании с финансови затруднения

- когато източникът на доходи е официална заплата, много често държавата предлага финансова компенсация в случай на съкращение

- добрата кредитна история и разумното ползване на кредитна карта гарантират по-лесен достъп до кредит в случай на нужда

- използването на средствата за личен проект добавя стойност към качеството на живот на клиента

Поради всички тези причини отпускането на кредит на прайм клиенти гарантира стабилен доход. Прайм кредитополучателите са наясно със своята финансова стабилност, поради което те не са готови да плащат по-високи лихвени проценти от приемливите за тях нива между 5% и 15%. Това напълно устройва банките. Тъй като предпочитат стабилността пред високата доходност, те са изцяло фокусирани върху прайм сегмента и доскоро нямаха конкуренция в този нискорисков пазар.

Рисковият събпрайм сегмент е окупиран от специализирани кредитни институции, известни в България като „бързи кредити”. Събпрайм кредитирането е свързано с висока доходност, но и висок риск, тъй като събпрайм клиентите, поради изброените вече причини, са много по-уязвими по време на икономическа криза.

Аз самият имам опит в компании за събпрайм кредитиране по време на криза в две различни държави. Бях свидетел на това как, само в рамките на 1 година, техните печалби от много високи стават отрицателни. Заради огромното количество непогасени кредити двете компании загубиха десетки милиони.

Всеки инвеститор в платформа за P2P кредитиране трябва да е наясно със сегмента от клиенти, в които инвестира и да се постарае да създаде портфолио с разумен риск.

Изводи

P2P кредитирането предлага атрактивен доход за относително кратък период, като основното притеснение в този сегмент е свързано с очаквания риск. В края на краищата обаче, нито една инвестиция не е напълно защитена (дори депозитите в случай на хиперинфлация) и P2P кредитирането не е изключение.

И все пак историческите данни за платформите за P2P инвестиции показват, че:

- печалбите са много стабилни

- вероятността от загуба на капитал е минимална

- дори във времена на финансова криза, прайм платформите успяват да устоят на финансовите бури и сриването на глобалните пазари; любопитно е, че по време на криза те не само, че не понасят загуби, но дори продължават да носят добра възвращаемост на своите инвеститори

Поради всички тези фактори, P2P кредитирането може да се счита за сравнително сигурна инвестиция, по-близка до инвестицията в държавни ценни книжа или нискорискови корпоративни акции, отколкото до известната като „влакче на ужасите” фондова борса. То е добра алтернатива на банките, ако платформата:

- оперира в прайм сегмента

- има доказани успехи в управлението на риска

- разполага с мениджърски екип със сериозен опит в управлението на риска

ТОП 10 на най-важните неща за peer-to-peer инвестициите

ТОП 10 на най-важните неща за peer-to-peer инвестициите

5 начина да инвестираш с Klear

5 начина да инвестираш с Klear