Последно обновена на

Целта на всяка инвестиция е постигането на печалба. В повечето случаи натрупаните средства се използват за допълнителен доход след пенсиониране или друг дългосрочен проект. Основен принцип в инвестирането е, че съществува пряка зависимост между доходността на една инвестиция и свързания с нея риск. Колкото по-висока е доходността, толкова по-висок е рискът от загуба на пари.

Независимо дали сам изготвяш своето портфолио или възлагаш тази задача на инвестиционен посредник, можеш да избираш между 4 основни типа инвестиции: депозити, облигации, недвижими имоти и акции. Или поне така беше до скоро. В тази статия ще представим една напълно нова опция за инвестиране, която предлага впечатляваща доходност на фона на поетия риск, а именно – инвестирането в P2P кредити. От диаграмата се вижда, че те не попадат на класическата линия доходност/риск:

Целта на тази графика е чисто илюстративна: ценните книжа, например, могат да бъдат както напълно безрискови, така и да носят същия риск като акциите; за акциите пък има значение дали се търгуват в Африка или на изключително стабилната немска фондова борса. Това, на което искаме да обърнем внимание тук, е зависимостта между доходността и риска при инвестирането.

Данните от българския капиталов пазар са доста оскъдни и не включват голяма част от инвестиционните инструменти, сред които и P2P кредитите. Затова ще използваме наличната информация за доходността и риска на различните инвестиционни инструменти на британския капиталов пазар.

Прайм P2P кредитите като нов клас инвестиционен инструмент в България

Клиър е единствената платформа в България, която предлага дялове от прайм P2P кредити. Ако не си наясно какво представлява прайм P2P кредитирането, можеш да прочетеш нашия кратък обзор Топ 10 на най-важните неща за peer-to-peer кредитирането.

Информацията в тази статия е валидна за прайм P2P платформите за кредитиране. Прайм означава, че кредити се отпускат единствено на клиенти от т.нар. “банков сегмент” - със стабилни доходи, добра кредитна история, търсещи да финансират свой проект. На другия полюс е събпрайм кредитирането, при което краткосрочни високорискови и скъпи кредити се отпускат за неотложни финансови нужди или непредвидени разходи.

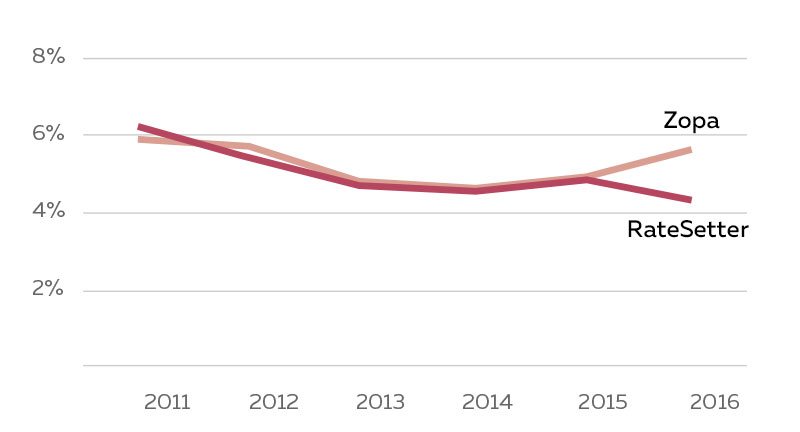

Само 2 големи платформи в Европа разполагат с достатъчно дългосрочни исторически данни, които могат да са полезни за по-задълбочен анализ. Това са RateSetter и Zopa. На долната графика е представена доходността, постигната от техните клиенти през последните 6 години.

Моделът, който Клиър използва, е аналогичен на Zopa и RateSetter. За повече информация относно доходността и риска при P2P кредитирането, виж статията Инвестиция в P2P кредити: има ли риск?

По-надолу ще направим кратко сравнение между P2P кредитите и останалите популярни инвестиционни инструменти, достъпни за широката публика - част от тях директно, а други чрез инвестиционни фондове.

Депозити срещу P2P кредитиране

Депозитите се предлагат като краткосрочен инструмент, обикновено за период между 1 и 12 месеца. Те са считани за изключително сигурни, поради факта, че депозитите до 100 000 евро са гарантирани от Фонда за гарантиране на влоговете в банките. И все пак рискът никога не е равен на 0.

Дори ако държите парите си в брой, в дългосрочен план те ще загубят част от своята стойност, следствие на инфлацията. Не бива да забравяме и това, че стойността на една валута е резултат от социално съгласие. В България имаме сравнително пресен исторически пример за това, как тази стойност може бързо да се изпари по време на хиперинфлация. Фондът за гарантиране на влоговете в банките също не е бездънен – винаги има риск при много сериозна икономическа криза той да не успее да покрие на 100% всички гарантирани депозити.

Към момента доходността на депозитите клони към нула, което води до логичния въпрос дали те изобщо могат да бъдат считани за инвестиция или са просто начин за съхраняване на пари.

Облигации срещу P2P кредитиране

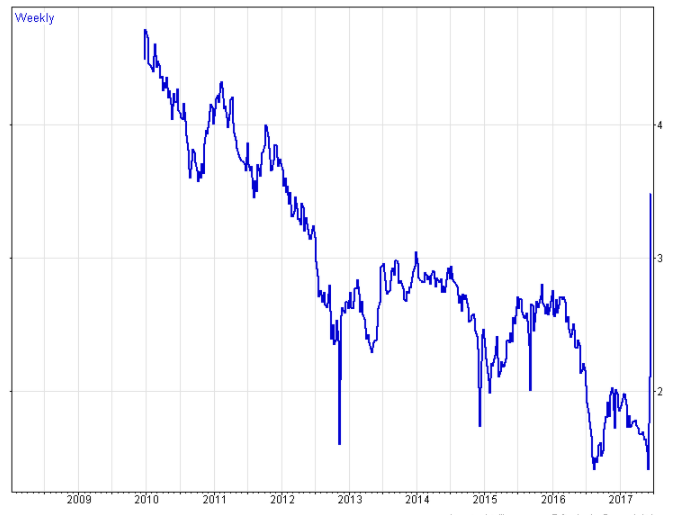

Облигациите могат да бъдат както дългосрочна, така и краткосрочна инвестиция. Те се издават от частни компании и правителства и обикновено имат фиксиран доход, най-често под формата на лихва за определен период от време, вариращ от 3 месеца до 10 и дори 20 години. Поради ниския си риск, те обикновено са считани за най-стабилната част от портфолиото на инвеститора. Както при депозитите обаче, доходността на облигациите (държавни и частни) през последните години удари дъното (виж графиките).

Средна възвръщаемост на корпоративните облигации с фиксиран доход

Източник: https://www.fixedincomeinvestor.co.uk

Източник: https://www.fixedincomeinvestor.co.uk

Средна възвръщаемост на държавните облигации с фиксирана доход

Източник: https://www.fixedincomeinvestor.co.uk

Източник: https://www.fixedincomeinvestor.co.uk

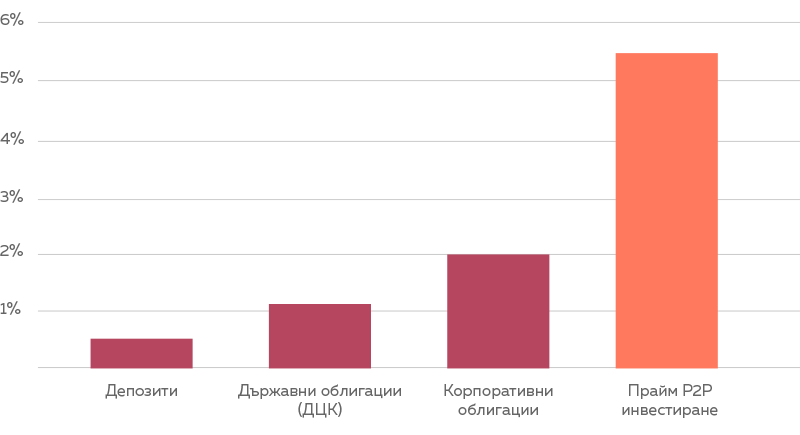

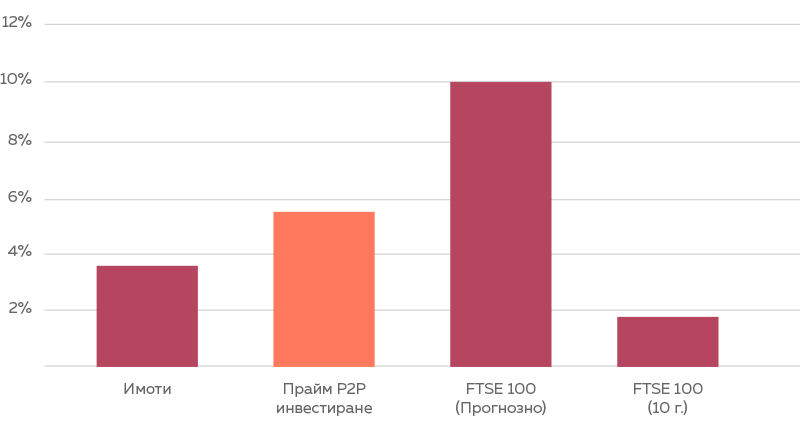

Ако съберем всичко в една картинка, ето как изглежда днес британският финансов пазар, от гледна точка на доходността:

Недвижими имоти срещу P2P кредити

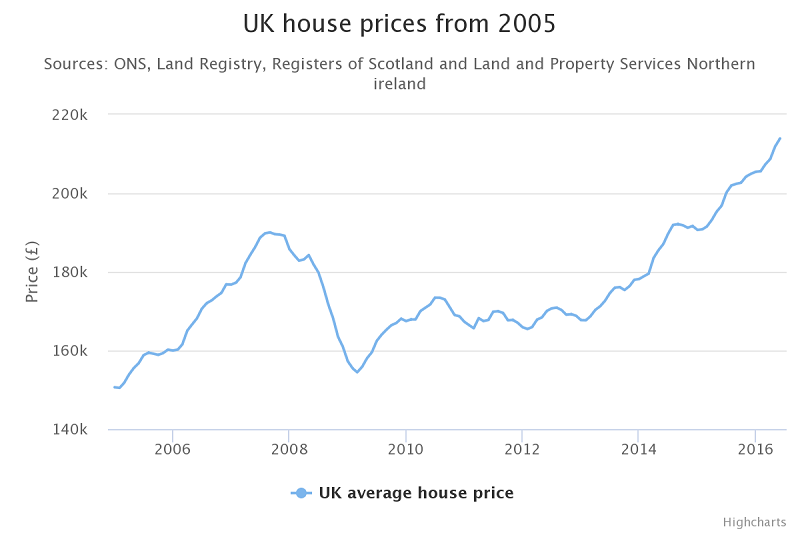

Има два типа инвеститори в недвижими имоти. Едните го правят със спекулативна цел – купуват евтино и продават скъпо, а другите придобиват имоти с идеята те да носят доход в дългосрочен план (под формата на наем).

Както показва графиката, цената на имотите във Великобритания спада с 20% по време на кризата и се задържа на тези нива през следващите 5 години, преди да скочи с 25% за последните 3 години. Очевидно спекулативната търговия на недвижими имоти не е за всеки и изисква много сериозна експертиза. Ето защо тя не е тема на нашия анализ.

Източник: http://www.telegraph.co.uk

Източник: http://www.telegraph.co.uk

В същото време закупуването на имоти с цел отдаване под наем представлява сигурна и стабилна инвестиция. Поради което, естествено, не носи особено големи печалби. На пръв поглед месечният наем изглежда сравнително висок, на фона на пазарната цена на имота. От него обаче трябва да се приспаднат сериозните оперативни разходи, свързани със жилището.

Хазяинът трябва да поеме разходите, свързани с обновяването на мебелите, черната и бялата техника. Негова отговорност е и отстраняването на всички по-големи повреди (например: спукани тръби) или неотложни ремонти. Всички тези разходи могат да се окажат сериозна тежест, особено ако наемателите не са достатъчно съвестни. Понякога за хазяина представлява проблем дори навременното събиране на месечния наем. Ако наемателите напуснат жилището след 1 година, след това е необходимо да се отделят време и средства за освежителен ремонт. Намирането на подходящи нови наематели също е свързано с разход на тези два ресурса.

Поради всички тези оперативни разходи и загубеното време за тяхното отстраняване, средната годишна доходност на подобен тип инвестиция в дългосрочен план варира между 2% и 4%.

Фондовата борса

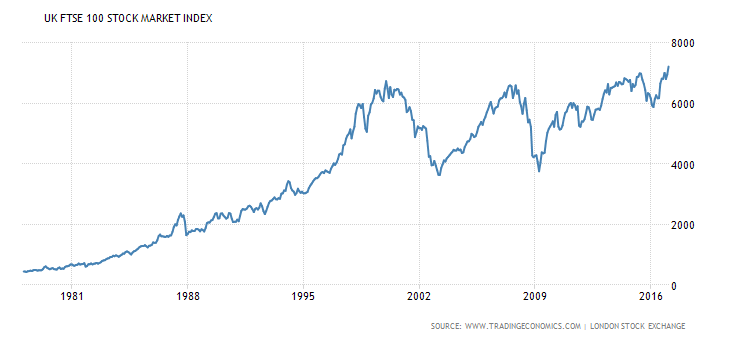

Инвестициите на фондовата борса често са сравнявани с влакче на ужасите, но в дългосрочен план могат да се похвалят с много висока доходност. Както може да се види от следващите 2 графики, колкото по-дълъг е периодът, толкова по-голяма е доходността.

30-годишно представяне на ТОП 100 компаниите на фондовия пазар във Великобритания (индексът FTSE 100)

10-годишно представяне на ТОП 100 компаниите на фондовия пазар във Великобритания (индексът FTSE 100)

Последните 10 години, включващи кризата от 2008-а година, не предложиха на инвеститорите нито спокоен сън, нито големи печалби. Може би това се дължи на факта, че 10 години са по-скоро кратък период при инвестирането в акции, от които се очаква в дългосрочен план да носят средна годишна доходност от 10%. Да приемем, че това правило е валидно. Ето как би изглеждала сравнителната графика, ако прибавим 10-годишната инвестиция в недвижими имоти и акции във Великобритания:

От графиката се вижда, че инвестицията в P2P кредити носи много добра доходност в сравнение с другите инструменти на пазара. Реално, към момента, в дългосрочен план по-висока доходност предлага единствено инвестицията в акции.

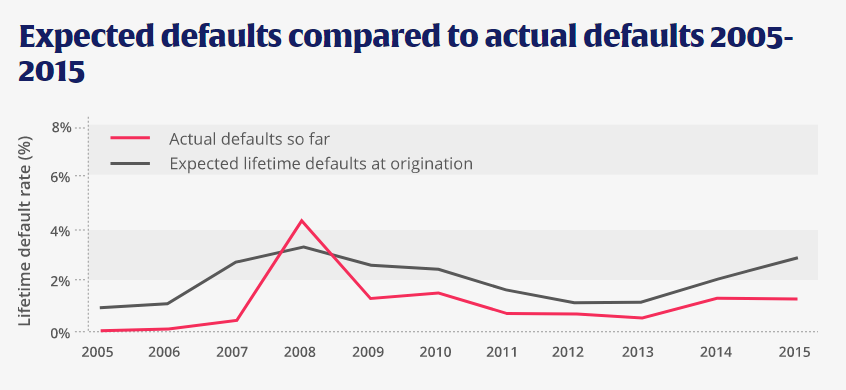

Голямо допълнително предимство на прайм P2P кредитите е изключително ниското колебание на доходността. За 10-годишната история на ZOPA планираните нива на необслужваните кредити са били надхвърлени само веднъж. По време на предизвиканата от събпрайм кредитите криза от 2008-а доходите на инвеститорите на ZOPA са били 5% вместо очакваните 6%.

Сравнение между очакваните и реалните нива на лошите кредити за периода 2005-2015

Източник: https://www.zopa.com/lending/risk-performance

Ако искаш да научиш повече за това как несъбираемите кредити влияят на доходността и защо рискът при прайм P2P кредитирането е толкова нисък, погледни Инвестиция в P2P кредити: има ли риск?

Не е ли доходността от P2P кредити прекалено добра, за да е истина?

Това притеснение е донякъде обосновано. Досега печалбата от отпускането на потребителски кредити за физически лица отиваше изцяло в банките. Платформите за P2P кредитиране направиха тези доходи достъпни за обикновените инвеститори. Впечатляващата доходност може да се обясни със сравнително ниската популярност на този нов инструмент. Все още не са много хората, които са запознати с неговите характеристики и принципите на потребителското кредитиране за физически лица.

Много вероятно е, когато P2P кредитирането стане по-масово, доходността от платформите да намалее. Макар и в малък мащаб, подобен процес се наблюдава на британския пазар, където първичната възвръщаемост започна да намалява.

В какво да инвестирам?

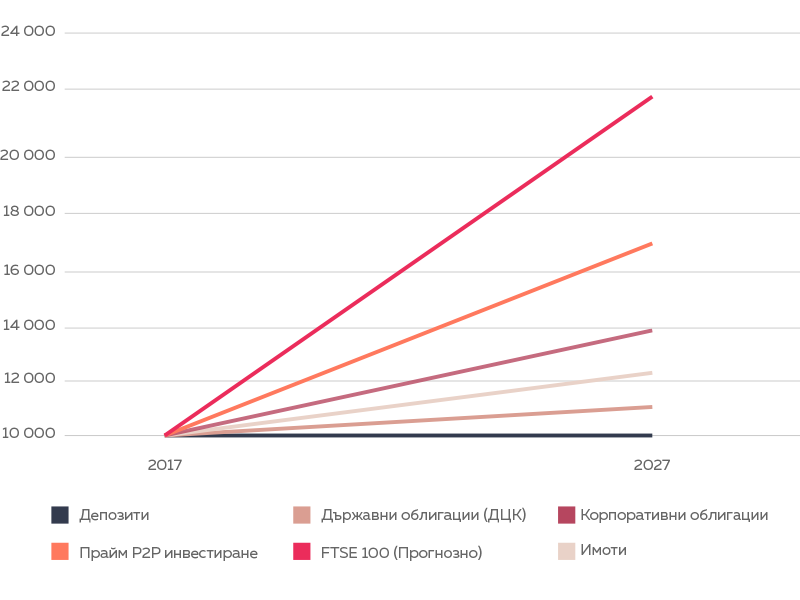

За да получиш по-висока доходност от тази на банковия депозит, трябва да си готов да се изложиш на по-голям риск. Нека сравним как биха изглеждали приходите от 10 000 лева, инвестирани за период от 10 години в различните инструменти:

Очаквана доходност при различните инвестиционни инструменти в рамките на 10 години

Акциите и недвижимите имоти са добра алтернатива на инвестирането на финансовия пазар. Като нов и бързоразвиващ се инвестиционен инструмент, P2P кредитирането представлява много добра възможност за инвеститорите, които не искат да рискуват на фондовата борса, но в същото време търсят по-добра доходност от рекордно ниската, предлагана в момента от банковите депозити. Сравнено с останалите инвестиционни инструменти, неговата доходност определено е впечатляваща.

Инвестиция в P2P кредити: Има ли риск?

Инвестиция в P2P кредити: Има ли риск?

ТОП 10 на най-важните неща за peer-to-peer инвестициите

ТОП 10 на най-важните неща за peer-to-peer инвестициите

Открий инвестирането в Peer-to-Peer кредити

Открий инвестирането в Peer-to-Peer кредити

5 начина да инвестираш с Klear

5 начина да инвестираш с Klear